Por que é tão difícil prever a cotação do dólar?

Preços de commodities, taxas de juros nos Estados Unidos, turbulência política na América Latina. O preço que o brasileiro paga pelo dólar nas casas de câmbio é resultado de uma combinação de diversos fatores.

E, por isso mesmo, é extremamente difícil de prever - mesmo para os economistas.

"Isso porque a gente não está falando de uma variável, mas de duas", diz Livio Ribeiro, pesquisador do Instituto Brasileiro de Economia da Fundação Getulio Vargas (Ibre-FGV), referindo-se ao fato de o câmbio ser o preço de uma moeda em relação a outra.

Oferta e demanda

A cotação do dólar reflete a diferença entre oferta e demanda pela moeda americana. Se há uma maior disponibilidade, o preço tende a cair. Se muita gente está comprando ao mesmo tempo, o valor sobe.

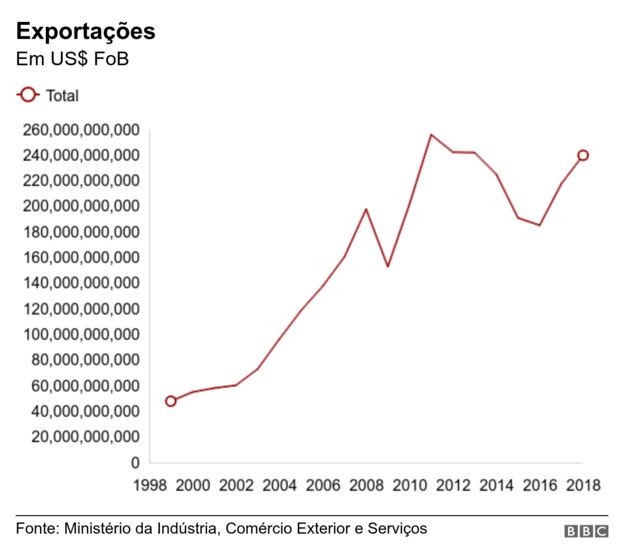

A entrada de dólares aumenta, por exemplo, nos períodos em que o Brasil tem superávits na balança comercial, ou seja, quando exporta mais do que importa.

Isso aconteceu de forma expressiva, exemplifica o economista Guilherme Tinoco, durante o "superciclo de commodities" entre 2003 e 2011, quando o Brasil vendeu muita soja e minério de ferro para os chineses e dólar chegou a custar menos de R$ 2.

"Quando a China comprava tudo o que era commodity, a América Latina como todo viu o câmbio apreciar."

O cenário agora é o oposto: com a desaceleração da economia chinesa, o preço das matérias-primas caiu e, mais recentemente, a guerra comercial entre China e Estados Unidos mostrou que tem potencial para esfriar o comércio global.

O aumento gradativo de tarifas de importação de um lado e de outro acaba encarecendo as mercadorias e desestimulando as trocas como um todo.

Ainda que o Brasil possa se beneficiar em parte vendendo mais soja para os chineses, ocupando um espaço que era dos americanos, agora prejudicados com a sobretaxação da commodity, se EUA e China compram menos, o Brasil e diversos outros países vendem menos - e recebem, portanto, menos dólares.

Além de bens, o Brasil transaciona serviços com o mundo. Por isso, a balança de serviços também influencia na disponibilidade interna de dólar. Nessa conta, divulgada mensalmente pelo Banco Central, entram desde os pagamentos efetuados e recebidos no exterior, lucros, juros e dividendos à prestação de serviços de fato, transportes, royalties, direitos autorais e gastos com viagens internacionais.

Ela é, entretanto, estruturalmente deficitária, e um exemplo ilustrativo nesse sentido é o do turismo: dificilmente os visitantes estrangeiros gastam mais aqui do que os brasileiros deixam no exterior em viagens internacionais.

Busca por proteção

Outro componente determinante para aumentar ou reduzir a oferta de dólares internamente é o comportamento dos investidores, que pode ser influenciado tanto por fatores externos quanto internos.

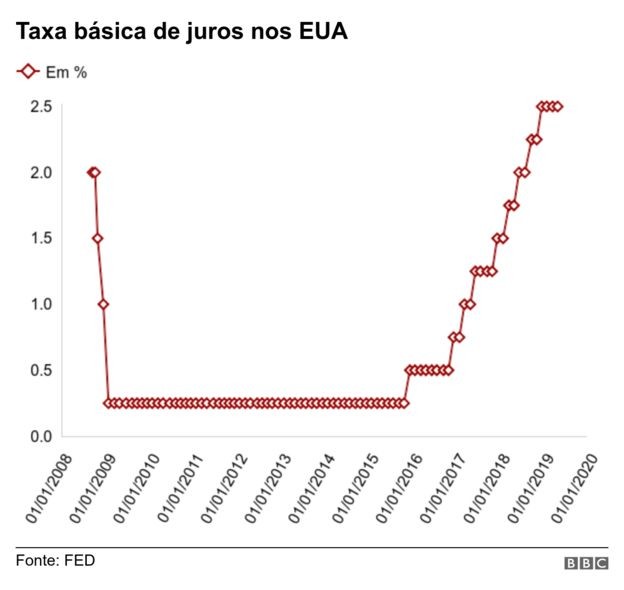

Um deles é o movimento nos juros americanos, que, não por acaso, tem reflexo direto sobre as moedas de praticamente todos os países emergentes.

Isso porque um aumento nas taxas de juros eleva o retorno dos títulos da dívida pública dos EUA, as Treasuries, considerados um dos investimentos mais seguros do mundo. Quanto maior o juro embutido nos papéis, maior o rendimento - e menor a atratividade dos ativos de mercados emergentes, como o Brasil, considerados mais arriscados.

"O investidor olha para o risco e o retorno. A decisão (sobre onde ele vai aplicar o dinheiro) é um balanço dessas duas variáveis", resume Daiane Santos, professora do Mestrado em Economia e Gestão Empresarial da Universidade Cândido Mendes (UCAM).

Os EUA estão passando neste momento por um ciclo de aumento de juros - ou de aperto monetário, no jargão econômico.

Desde a crise financeira de 2008, o país vinha mantendo suas taxas básicas de juros em mínimas históricas para tentar estimular a recuperação da economia, o incremento do consumo e dos investimentos.

Depois de quase uma década próximas de zero, contudo, as taxas voltaram a subir em dezembro de 2015, quando o Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) elevou os juros para um intervalo entre 0,25% a 0,5%. Em junho de 2017, a taxa passou pela primeira vez de 1%, ficando na faixa entre 1% e 1,25%. Foram quatro altas em 2018, que deixaram os juros no patamar de 2,25% a 2,5%.

A elevação responde em parte pela perda recente de valor do real e pela maxidesvalorização do peso argentino - que contribuiu para que nosso vizinho mergulhasse novamente em uma crise.

Além do retorno em outros mercados, os investidores também observam as condições dentro país - turbulências políticas e sociais e outros acontecimentos que possam afetar suas expectativas de rendimento.

É aí que entra, por exemplo, o risco Brasil - que não capta apenas o risco doméstico, como explica Ribeiro, do Ibre-FGV, mas também o sentimento de apetite ou aversão ao risco em relação a países emergentes.

Historicamente, diz o economista, os fatores globais são preponderantes para determinar a trajetória do câmbio, mas eventos internos em geral suavizam ou potencializam tendências.

No momento atual, o noticiário interno no Brasil tem pressionado ainda mais o dólar para cima. Entre os dias 1º e 27 de março, ele exemplifica, durante as brigas entre o presidente Jair Bolsonaro e o presidente da Câmara, Rodrigo Maia, sobre a tramitação da reforma da Previdência, o real desvalorizou 5,8% em relação ao dólar.

De 27 de março a 8 de abril, período de "descompressão" das tensões entre Executivo e Legislativo, a moeda se recuperou e valorizou 3,04% em relação à americana.

Assim, diz Guilherme Tinoco, mestre em economia pela FEA-USP, enquanto o governo continuar "sem foco e sem agenda", com dificuldade de formar maioria no Congresso para aprovar reformas, o cenário doméstico vai continuar jogando contra o real.

No modelo econométrico usado pelo Ibre-FGV para tentar estimar o comportamento do câmbio, as principais variáveis levadas em conta são a posição do câmbio no dia anterior, a posição do dólar no mundo (um índice conhecido como DXY), os preços de commodities, os juros nos EUA (especialmente as Treasuries de 10 anos), o diferencial de juros entre Brasil e EUA e o risco Brasil.

Como isso afeta a economia real

Quando o dólar se fortalece, "não é só a viagem para a Disney que fica mais cara", brinca Tinoco.

Todos os bens que vêm de fora ficam mais caros - e não só os acabados, aqueles que vão diretamente para as prateleiras das lojas, mas também os intermediários e as matérias-primas usadas pela indústria nacional. A tendência geral é que tudo acabe ficando mais caro, ou seja, que a inflação aumente.

Esse impacto da desvalorização cambial sobre os preços - chamado de "pass-through" no jargão econômico - varia conforme o país e o momento da economia. No Brasil, a recessão e a recuperação lenta da atividade reduziram a potência desse repasse.

Já na Argentina, que tem a economia bastante dolarizada e um nível pequeno de reservas na moeda americana, o efeito foi explosivo e levou a inflação aos atuais 54%, no acumulado de 12 meses até março.

E, se a balança comercial tem impacto sobre a trajetória do câmbio, também sofre influência dela. Além de desestimular as importações, o dólar mais caro pode impulsionar as exportações, acrescenta Daiane Santos, especialista em comércio exterior.

Enquanto o volume de importações depende da renda nominal interna e da taxa de câmbio real, que leva em conta a inflação em cada um dos países, o volume das exportações depende do câmbio real e da renda do resto do mundo.

E esse último ponto é fundamental para explicar porque, apesar de o dólar ter mantido sua trajetória de alta rumo aos R$ 4, as exportações estão caindo neste início de ano.

Entre janeiro e abril, os embarques encolheram 4% em relação ao mesmo período de 2018. O saldo da balança só registrou superávit no período - de US$ 16,3 bilhões, diz a economista, porque as importações também recuaram, 0,8%.

"É o 'efeito mundo' e o 'efeito Argentina'", ela diz, fazendo referência ao arrefecimento do fluxo de comércio global e à crise no nosso vizinho, 3º principal destino de nossas exportações, especialmente de veículos e calçados.

Fonte: Globo

Comentários

Postar um comentário